近几年,越来越多的跨境电商企业和投资者选择在美国注册公司。美国的税务政策复杂且严格,对公司合规运营提出了诸多要求。若忽视税务申报,企业将面临沉重罚款。本文将深入介绍美国公司的主要税种、申报流程、州级差异及合理避税策略,帮助您规避风险、降低税务成本,顺利拓展美国市场。

一、美国公司需缴纳的税种:联邦、州和地方的全面解析

美国税务体系包含联邦、州和地方税务,每一层面的税收条例都有所不同:

1、所得税(Income Tax)

联邦政府对所有美国居民和企业征收所得税,联邦公司所得税的税率固定为21%。此外,大部分州还对公司征收州级所得税,但如德克萨斯、佛罗里达等州则豁免州所得税。

2、销售税(Sales Tax)

不同州的销售税率差异较大,加州等州的销售税率较高,而俄勒冈等州则免除该税。对于跨境电商和在美销售的企业来说,了解并遵循各州的销售税规则尤为重要。

3、财产税(Property Tax)

财产税由地方政府征收,主要用于支持当地教育、治安及消防服务等。不同县市的税率有所差异,公司在选址时需充分考虑该项税负。

4、企业所得税(Corporate Income Tax)

联邦层面公司所得税率为21%,但在州级别,各州税率不同。德克萨斯等州虽无企业所得税,但会向公司征收特许经营税或类似的替代税。

5、特许经营税(Franchise Tax)

如德州不征企业所得税,但要求企业按年度缴纳特许经营税,按营业收入或其他标准征收,确保州政府的税收来源。

6、遗产税与赠与税(Estate and Gift Taxes)

联邦政府对遗产和赠与征税,部分州则对这些转移收取额外税款。对于在美设立家族企业的投资者,了解遗产税和赠与税的州差异尤为重要。

二、无企业所得税的州:税收洼地的优势与替代税收

部分州为吸引外资,选择豁免企业所得税,但可能通过其他税收形式弥补缺口。例如:

-内华达州、德克萨斯州、南达科他州等不征收企业所得税。

-俄亥俄州则通过总收入税代替企业所得税。

-怀俄明州无企业所得税,但财产税较高。

选择免企业所得税的州有助于降低部分税负,但仍需考虑替代性税收成本。

三、注册美国公司后如何缴税:完整申报流程

1、所得税主体:美国公司以所得税为主要税种,税负包括联邦、州及地方所得税。企业需在收入扣除成本及费用后计算净所得,并按标准税率申报缴纳所得税。

2、报税义务:注册美国公司后,即便未实际运营也需年度报税。所有在美国本土经营的公司每年需递交报税文件,体现实际运营或零申报情况。

3、无实地经营的税负要求:在美无实际办公室和雇员的公司,需按联邦21%所得税率申报,并根据业务活动承担州及销售税。

4、州税的独立性:部分州如加州要求公司单独缴纳州税。联邦税适用于所有在美注册公司,而州税取决于实际经营地的州税法。

四、税务登记与合规:不可忽视的先决条件

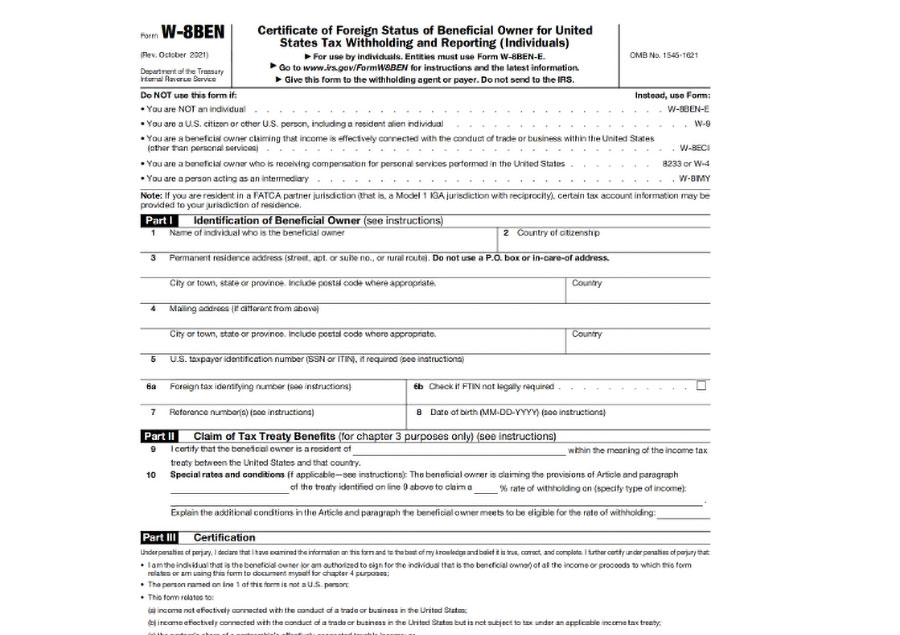

1、获取联邦雇主识别号码(EIN):公司成立后,首要任务是申请联邦EIN号,以便在联邦税务系统注册为企业纳税人。

2、州税务登记:不同州对公司形式有不同税务要求,州级税务登记确保公司合法运作,并能在后续申请税收优惠。

正确的税务登记和分类是避免税务处罚的基础。部分州提供的优惠政策(如税收抵免、研发减免等)需企业先完成登记才具备享受资格。

五、美国公司如何进行合理的税收筹划?

美国税制严谨,合理筹划能有效减轻税负。以下为几种常用策略:

1、选择合适的公司结构:LLC、S-Corp或C-Corp各有税务处理的优缺点,LLC结构适合追求税务灵活性的公司,C-Corp则更适合长期发展且愿意承担联邦企业所得税的企业。

2、税务减免政策:州及联邦的研发税收减免、投资抵免政策能帮助高研发投入的企业减少税负。

3、亏损结转:美国允许企业在盈利年结转前期亏损(NOLs),以抵减所得税款。利用结转政策,企业可有效分散税负,减少年度税务支出。

4、跨境企业的双重税收协定:利用双边税收协定(DTA),跨国企业可减少在多个国家的重复纳税情况,节约运营成本。

六、美国公司报税周期:申报时间及方式

注册美国公司后,年度报税有两种选择:

1、自然年度申报:即以每年的12月31日作为报税截止日,公司需在次年4月15日之前提交税表。

2、周年申报:部分公司选择以注册日为起点确定报税周期。

七、美国公司零申报条件:何种情况下可申请零申报?

零申报意味着公司无任何营业收入、业务活动或雇员。若公司尚未运营或计划注销,可申请零申报,但需符合以下条件:

1、银行账户无交易记录。

2、无进出口、物流记录。

3、未与美国客户发生购销关系。

4、无雇员在美工作记录。

5、未在美国开展知识产权许可。

6、无在美动产或收取租金记录。

如果企业在美国有任何形式的活动或收入,即使未盈利,也需按时提交年度报税。

八、避免税务风险:申报与合规的关键要点

在美注册公司后,合理的税务管理至关重要。美国税局(IRS)审查严格,若有偷税、漏税行为,处罚将十分严重。因此,企业应避免以零申报逃税,采用合理的节税策略。

希望这份税务指南能帮助企业和投资者在美国市场中合规经营、合理节税,助力您在美国的业务稳步增长。若您有更多疑问或需求,欢迎随时联系我们获取专业咨询!