在美国税务系统中,1099表格是独立承包商、自雇者和自由职业者必须了解的重要文件。它与W-2表格不同,后者是记录雇员薪资的,而1099系列用于记录非雇员的收入。本文将从三个角度——发放方、接收方、报税操作——详细解析1099表格的使用流程,并指出关键注意事项。

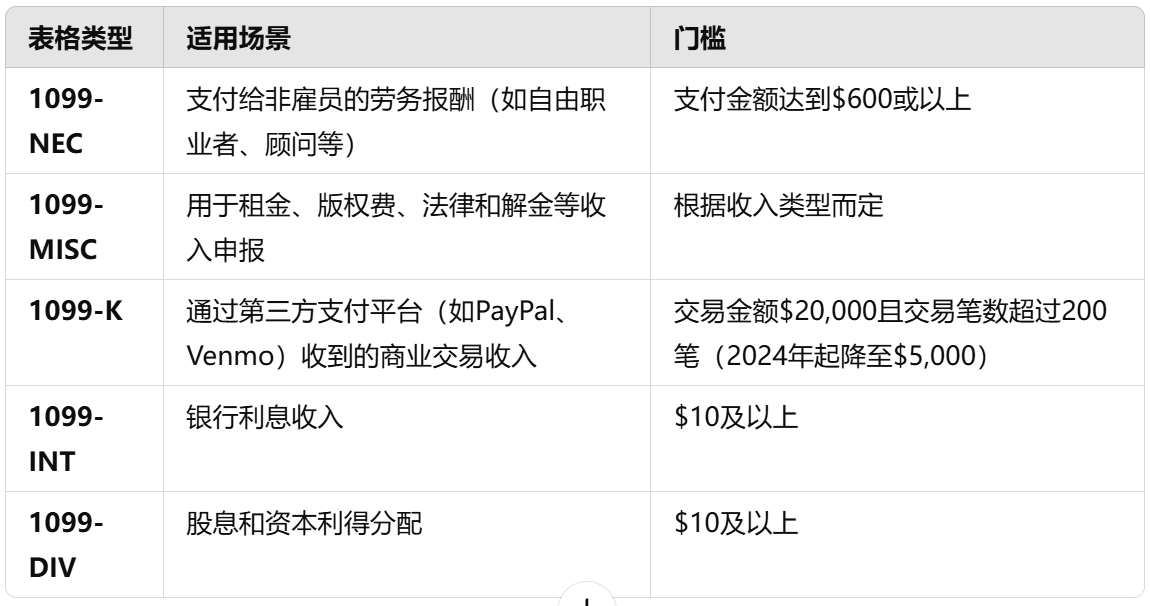

1. 1099表格的类型和适用场景

2. 发放方操作指南

A. 是否需要发放1099表格?

支付对象:个人、合伙企业、LLC(非公司制)等非雇员。

支付性质:如服务报酬(1099-NEC)、租金(1099-MISC)等。

金额门槛:全年支付金额达到或超过$600时需要发放1099表格。某些类型(如利息收入)的门槛更低。

例外情况:向C Corporation或S Corporation支付服务费时无需发放1099-NEC。

B. 收集收款方税务信息

W-9表格:支付方需要收款方提供W-9表格,收集其姓名、地址、税号(SSN/EIN)等信息。

未提供W-9:若收款方未提供W-9表格,可能需要按24%的预扣税率(Backup Withholding)扣税。

C. 填写与提交1099表格

提交时间:

向收款方寄送:2024年1月31日前。

向IRS提交:

1099-NEC:2024年1月31日前。

其他1099表格:2024年2月28日(纸质)或3月31日(电子)。

申报方式:

纸质提交:需要使用1096表格汇总提交。

电子提交:通过IRS的FIRE系统或第三方软件(如TurboTax、QuickBooks)提交。

3. 接收方操作指南

A. 核对信息准确性

确认表格中的姓名、税号(SSN/EIN)和收入金额与实际一致。

常见错误:支付方可能误将个人收入报为企业收入,这会影响后续的税务申报。

B. 申报应税收入

自雇税:1099-NEC收入需要缴纳15.3%的自雇税(其中12.4%是社会保障税,2.9%是医疗保险税)。

扣除支出:与收入直接相关的费用(如差旅费、办公设备购买)可以从总收入中扣除,从而降低应税收入。

案例:自由设计师收到$10,000的1099-NEC收入,花费$3,000购买软件和办公用品,那么应税收入为$7,000。

C. 申报方式

个人申报:使用Schedule C(附表1040)报告自雇收入和费用。

企业申报:

独资企业/LLC:同样使用Schedule C。

S Corporation:通过K-1表格分配收入。

4. 关键注意事项与风险防范

A. 发放方常见错误

错误分类:将员工误分类为独立承包商,可能导致IRS罚款,处罚金额为应付工资的1.5%-40%。

州级申报:一些州(如加州)要求同时向州税务局提交1099副本。

电子支付平台:通过Zelle等平台支付$600给朋友无需申报,但若是商业用途,则需要申报。

B. 接收方税务优化策略

季度预缴税:自雇收入需要按季度预缴税款,使用1040-ES表格计算税额。

退休账户抵税:可以通过SEP IRA或Solo 401(k)账户将部分收入投入,从而减少应税收入。

家庭办公室抵扣:若你有专用的家庭办公室,可以按使用面积比例扣除相关费用。

C. IRS审计高风险信号

收入与银行流水不符:收入和银行账户流水之间差异较大可能引发审计。

持续多年申报亏损:长期亏损的自雇业务可能被认定为爱好而非正式商业行为。

费用扣除异常:例如广告费用占收入的比例超过80%,这可能会引起IRS的注意。

5. 数字化工具推荐

QuickBooks Self-Employed:自动追踪收入和支出,帮助生成Schedule C表格。

Tax1099.com:在线生成和提交1099表格,支持批量处理。

IRS Withholding Calculator:估算季度预缴税款,确保按时交税。

结语

1099表格是美国税务合规的重要工具,尤其对自雇者和小企业来说更是不可忽视。无论你是支付方还是接收方,都需要保持准确的记录,确保及时提交相关表格,避免由于错误申报而导致的税务问题。如果你有跨境交易或复杂的业务结构,建议咨询税务顾问,确保合规并避免罚款。

以上就是美国1099表格的内容,希望可以给您带来帮助!如需了解更多可以在线提问~